Daniel Seikel/Achim Truger, 10.04.2019: Den Euro krisenfest machen – Ein Plädoyer für pragmatische Lösungen

Reformen der fiskalischen Governance des Euroraums sind auf absehbare Zeit unrealistisch. Wie kann der Euroraum trotzdem in der nächsten Konjunkturkrise stabilisiert und der Euro vor dem Zusammenbruch bewahrt werden?

Reformen der fiskalischen Governance des Euroraums sind auf absehbare Zeit unrealistisch. Wie kann der Euroraum trotzdem in der nächsten Konjunkturkrise stabilisiert und der Euro vor dem Zusammenbruch bewahrt werden?

Seit Emmanuel Macron zum französischen Präsidenten gewählt wurde, hat die Diskussion über die Zukunft der Währungsunion neuen Schwung erhalten. Dieser Schwung beschränkt sich allerdings auf öffentliche Debatten; für die politischen Entscheidungsprozesse lässt er sich hingegen nicht feststellen. Macrons Ideen für die Weiterentwicklung des Euro stießen bei der deutschen Regierung, aber auch bei den übrigen anderen Ländern Nordeuropas, auf wenig Gegenliebe. Schon der mühsam zwischen Deutschland und Frankreich ausgehandelte Kompromiss kam den französischen Vorstellungen nur wenig entgegen. Und selbst dieser Minimalkompromiss scheint momentan auf europäischer Ebene nicht umsetzbar. Hintergrund der Einigungsschwierigkeiten ist ein fundamentaler Konflikt zwischen den Mitgliedstaaten Nord- und Südeuropas über die Verteilung der wirtschaftlichen Anpassungslasten in einer Währungsunion.

Aus unserer Sicht sind damit tiefgreifende Reformen der fiskalischen Governance des Euroraums auf absehbare Zeit unrealistisch. Daher stellt sich die Frage, wie der Euroraum auch ohne umfassende Reformen in der nächsten Konjunkturkrise stabilisiert und der Euro vor dem Zusammenbruch bewahrt werden soll. Angesichts der Reformblockaden plädieren wir dafür, die im europäischen Regelwerk vorhandenen fiskalischen Handlungsspielräume pragmatisch zu nutzen, statt auf eine Fiskalunion zu setzen, die vielleicht niemals kommt.

Anforderungen an eine Stabilisierung der Eurozone

Was muss geschehen, um den Euro krisenfest zu machen? Insgesamt müssen drei Anforderungen erfüllt werden.

(1) Eine bessere Absicherung nationaler Staatsschuldpapiere: Sie ist notwendig, um Vertrauenskrisen auf den Finanzmärkten vorzubeugen, nachdem die Mitgliedstaaten ihre nationalen Zentralbanken aufgegeben haben. Am wirkungsvollsten wäre, wenn die EZB zum Ankauf von Staatsschuldtiteln nicht nur berechtigt, sondern sogar verpflichtet wäre.

(2) Eine Aufwertung der Fiskalpolitik als makroökonomisches Instrument: Die Austeritätskrise hat gezeigt, dass die Fiskalpolitik makroökonomisch weitaus wirksamer ist, als von vielen angenommen wurde. Die Fiskalpolitik muss die Geldpolitik besonders in Krisenzeiten bei der Konjunkturstabilisierung unterstützen, weil die Geldpolitik mit ihrer herkömmlichen Zinspolitik irgendwann an Grenzen stößt. Der nationalen Finanzpolitik kommt dabei eine zentrale Rolle als Konjunkturstabilisator zu, weil sich die EZB bei ihrer Zinssetzung am Euroraum-Durchschnitt orientieren muss und daher nicht auf unterschiedliche Konjunkturverläufe in einzelnen Ländern reagieren kann. Ansonsten drohen langanhaltende boom-and-bust-Zyklen, die die Stabilität des Euroraums gefährden. Schließlich muss die Finanzpolitik in der Lage sein, durch öffentliche Investitionen in Infrastruktur, Bildung und Forschung langfristig ein hohes Produktivitätswachstum zu gewährleisten. Die Bedeutung der Fiskalpolitik wird auch dadurch deutlich, dass die akute Krise in den Ländern der europäischen Peripherie – zumindest vorläufig – durch eine Lockerung der fiskalischen Regeln – und damit eine wesentlich weniger restriktive Fiskalpolitik – entschärft werden konnte.

(3) Abbau makroökonomischer Ungleichgewichte: Neben dem mangelnden Gleichlauf der nationalen Konjunkturzyklen entwickeln sich einige Volkswirtschaften im Euroraum auch strukturell auseinander, was durch starke und anhaltende Leistungsbilanzungleichgewichte zum Ausdruck kommt. Ungleichgewichte können zu Verschuldungs- und damit Finanzmarktkrisen führen und sind somit eine Quelle großer Instabilität. Es gibt verschiedene Gegenmaßnahmen. Eine auf unterschiedliche binnenwirtschaftliche Dynamiken zurückzuführende Divergenz kann durch eine koordinierte Fiskalpolitik bekämpft werden. Beruhen die Divergenzen auf unterschiedlicher preislicher Wettbewerbsfähigkeit, liegt der Fokus eher auf einer koordinierten Lohnpolitik. Bei unterschiedlicher nicht-preislicher Wettbewerbsfähigkeit ist eine aktive Industrie- und Regionalpolitik gefragt, die zumeist fiskalpolitische Transfers benötigt. Eine gezielte regionale und sektorale Entwicklungspolitik zur langfristigen Steigerung der Wettbewerbsfähigkeit ist dabei einer bloßen Alimentierung durch Einkommenstransfers vorzuziehen.

Diese allgemeinen Anforderungen geben die Stoßrichtung für Veränderungen der Eurozonen-Governance vor, ohne dabei instrumentell oder institutionell festgelegt zu sein. Sie können durch weitreichende institutionelle Veränderungen ebenso erfüllt werden wie durch kleinere, vermeintlich technische Änderungen bei der Auslegung der Fiskalregeln. Die hier skizzierten Erfordernisse schreiben ebenso wenig eine bestimmte institutionelle Verteilung notwendigerweise national oder europäisch verorteter Kompetenzen fest. Die ehrgeizigen Macronschen Überlegungen mit einem großen Eurozonen-Budget wären demnach ebenso positiv zu beurteilen wie eine Erweiterung von fiskalpolitischen Spielräumen auf der nationalen Ebene. Die weitreichenden französischen Vorschläge werden allerdings in weiten Teilen Mittel-, Ost- und Nordeuropas abgelehnt. Der Bedeutung dieser zwischenstaatlichen Interessengegensätze für die aktuelle Reformdebatte gehen wir im nächsten Abschnitt nach.

Die blockierte Euro-Reform: Analyse der Reformvorschläge

Zur Beurteilung der Erfolgsaussichten verschiedener Reformvorschläge sowie generell für eine realistische Einschätzung der vorhandenen politischen Gestaltungsspielräume ist es erforderlich, die politische Logik der Eurorettung zu verstehen. Es lassen sich drei Lehren ziehen: Erstens, die Eurokrise hat zu einem Verteilungskonflikt zwischen Gläubiger- und Schuldnerländern geführt, der sich als ein Konflikt über Risikoteilung und Risikoverminderung artikuliert, also über die Frage, wie die Lasten der Eurokrise zu verteilen sind. Risikoteilung bedeutet eine grenzüberschreitende Lastenteilung, etwa durch Finanztransfers oder eine gemeinsame Haftung für Staatsschulden. Bei Risikoverminderung liegt das Augenmerk vor allem auf der Eigenverantwortung von Staaten, wirtschaftliche Probleme durch Reformen ihrer politischen Ökonomien zu überwinden bzw. Krisen durch gemeinsame Regeln auf der europäischen Ebene vorzubeugen. Hauptelemente sind eine regelgebundene Wirtschafts- und Fiskalpolitik sowie ihre Überwachung und Durchsetzung durch technokratische Behörden. Transfers sollen vermieden werden, um den Reformdruck aufrecht zu erhalten und moral hazard zu minimieren. Diese Maßnahmen sollen verhindern, dass eine Lastenteilung zwischen Mitgliedstaaten überhaupt erst notwendig wird. Zweitens fanden die Verhandlungen während der Krise nicht auf Augenhöhe statt, sondern die Verhandlungsmacht war asymmetrisch verteilt. Während die von einem Staatsbankrott bedrohten Länder mit dem Rücken zur Wand standen, hielten die sogenannten Überschussländer alle Trümpfe in der Hand. Diese Machtasymmetrie besteht auch jetzt weiter fort. Drittens jedoch teilten alle Akteure ein ausgeprägtes Interesse am Erhalt des Euro. Dies verschaffte den Krisenländern zumindest ein gewisses Druckmittel in den Verhandlungen.

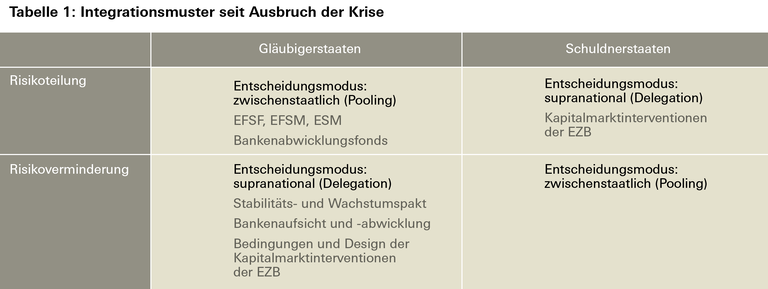

Das Ergebnis dieser Konstellation war ein auf das notwendige Minimum beschränktes Maß an Risikoteilung, das durch umfangreiche Maßnahmen der Risikoverminderung zu Lasten der Schuldnerländer abgesichert ist. Dieses Muster entspricht weitgehend den Interessen der Überschussländer. Tabelle 1 illustriert dieses Muster, indem sie die Schlüsselinstitutionen der reformierten Euro-Steuerungsarchitektur sowie die jeweils implementierten Entscheidungsmodi (zwischenstaatlich „gepooled“ oder an supranationale Institutionen „delegiert“) den Präferenzen von Gläubiger- und Schuldnerstaaten zuweist. Es wird deutlich, wie sehr die neue europäische Economic Governance mit den Präferenzen der Gläubigerstaaten übereinstimmt.

Alle neuen Instrumente, die für Risikoteilung verwendet werden könnten, wie z.B. die neuen Rettungsschirme (ESFS, EFSM, ESM), bleiben unter nationaler Kontrolle. Dahingegen wurden nur diejenigen Kompetenzen an supranationale Institutionen delegiert, die ausschließlich für Risikoverminderung eingesetzt werden können.

Die europäischen Entscheidungsregeln mit ihren hohen Mehrheitserfordernissen begünstigen stets die Verteidiger des Status Quo, da sie ihnen hohe Veto-Macht verschafft. Daraus ergibt sich eine starke Pfadabhängigkeit und niedrige Reversibilität einmal getroffener europäischer Entscheidungen. Dieser Zusammenhang ist für die Beurteilung der Realisierungschancen verschiedener derzeit diskutierter Reformkonzepte wichtig, da er die Verteidiger der jetzigen Struktur aus Risikoverminderung und -teilung stärkt und die Verhandlungsposition der Herausforderer des Status Quo wie Macron schwächt.

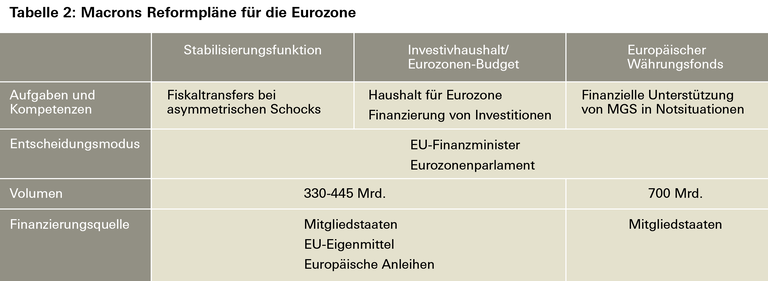

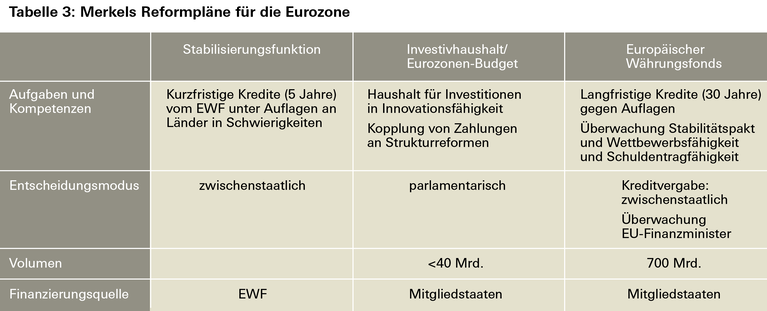

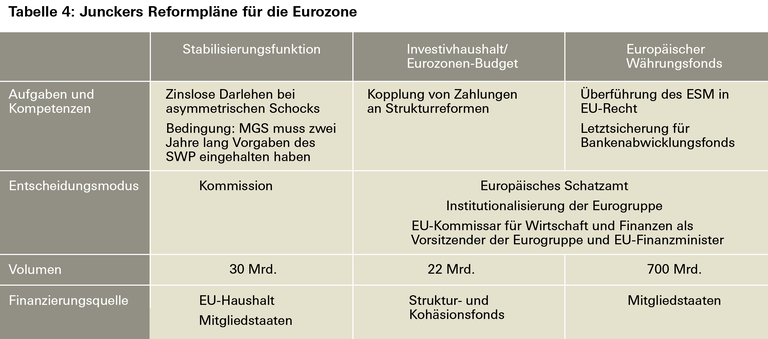

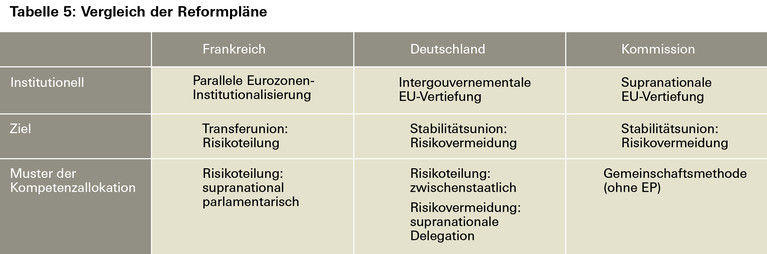

Die Tabellen 2-4 geben einen Überblick über die Reformpläne Frankreichs, Deutschlands und der Europäischen Kommission.

Tabelle 5 vergleicht diese Reformpläne. Macrons Vorstellungen lassen sich als eine zu den EU-Strukturen parallele Eurozonen-Institutionalisierung mit dem Charakter einer „Transferunion“ zusammenfassen. Dahingegen schwebt Merkel eine intergouvernementale EU-Vertiefung mit ausgeprägter technokratischer Komponente vor. Die Vorschläge der Kommission würden eine die Kommission stärkende supranationale EU-Vertiefung bedeuten. Insgesamt folgen die Vorstellungen von Bundesregierung und Kommission dem Leitbild einer „Stabilitätsunion“.

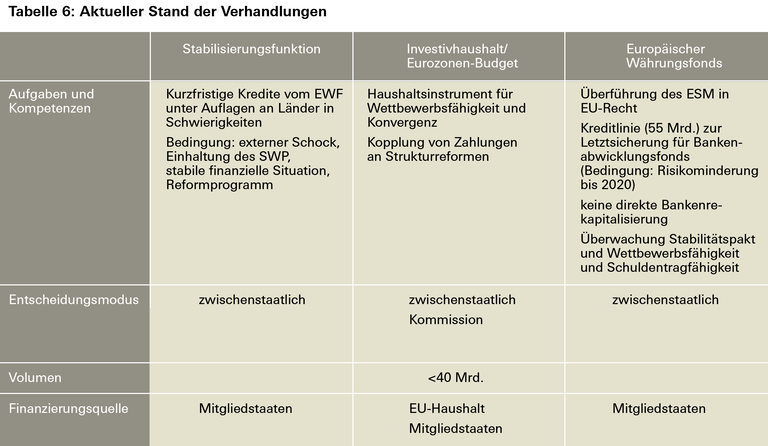

Der aktuelle Verhandlungsstand (Tabelle 6) stimmt weitgehend mit der deutschen Position überein. Die generelle Stoßrichtung entspricht dem zuvor dargestellten Integrationsmuster. Jede weitere Lastenteilung ist an weitere Konditionalitäten gebunden und hat zusätzliche Maßnahmen der Risikoverminderung zur Vorbedingung. Überdies sind weiterhin Transfers ausgeschlossen; Unterstützungen werden nur in Form zurückzuzahlender Kredite gewährt. Ferner verbleiben alle neuen Instrumente, die eine grenzüberschreitende Umverteilung beinhalten könnten, unter nationalstaatlicher Kontrolle, während die Überwachungsinstrumente an supranationale, technokratische Organe (Kommission und ESM bzw. EWF) delegiert werden: So soll der ESM zwar in einen EWF umgewandelt werden, die nationalen Veto-Rechte in den Entscheidungsgremien des EWF bleiben jedoch intakt. Der EWF soll zwar eine Kreditlinie in Höhe von ca. 55 Mrd. Euro zur Letztabsicherung des Bankenabwicklungsfonds bereithalten, dafür aber nicht mehr zur direkten Bankenrekapitalisierung herangezogen werden. Die Mitgliedstaaten sollen bei der Letztabsicherungsfunktion ihr individuelles Blockaderecht behalten. Überhaupt soll die Letztabsicherungsfunktion nur dann verwirklicht werden, wenn zuvor die Risiken in den nationalen Bankensystemen ab- und nationale Bankensicherungsfonds aufgebaut worden sind – wenn also eigentlich keine Notwendigkeit mehr für eine zusätzliche Absicherung besteht.

Die Diskussionen über eine automatische Stabilisierungsfunktion (z.B. EU-Arbeitslosenversicherung) und eine europäische Einlagensicherung für Banken sind blockiert. Damit befinden sich die Beschlüsse hart an der Grenze zur reinen Symbolpolitik – die Widerstandsfähigkeit der Eurozone wird dadurch kaum gestärkt werden. Von den drei ökonomischen Anforderungen an eine Stabilisierung der Währungsunion wird keine erfüllt. Überdies hat sich eine Gruppe von 12 Ländern zu einer „Hanseatischen Liga“ zusammengeschlossen, die sich gegen die französischen Pläne ausgesprochen hat. Angesichts dieser Reformblockade entwirft der nächste Abschnitt einen pragmatischen Lösungsansatz. Dabei konzentrieren wir uns auf die Aufwertung der Fiskalpolitik als makroökonomischem Instrument. Da die vorgeschlagenen Maßnahmen im Einklang mit dem bestehenden fiskalischen Regelwerk sind, sind sie politisch leichter durchsetzbar als weitreichendere institutionelle Reformen.

Handlungsspielräume innerhalb des bestehenden institutionellen Rahmens nutzen

Um die Währungsunion zu stärken, müsste die Kommission den von ihr ohnehin schon erweiterten fiskalpolitischen Spielraum noch flexibler auslegen. Die flexiblere Auslegung des SWP ermöglicht bisher vor allem weniger strikte Restriktionen, nicht aber eine fiskalpolitische Expansion. Wie zuvor erläutert, ist es notwendig, öffentliche Investitionen zu steigern und die konjunkturelle Flexibilität der Finanzpolitik zu erhöhen. Wir schlagen dazu sieben Einzelmaßnahmen vor. (1) Zunächst könnte die sog. Investitionsklausel weiter gefasst werden, z.B. indem sämtliche von der EU kofinanzierten Investitionsprojekte ohne weitere restriktive Bedingungen nicht auf die Haushaltsdefizite angerechnet werden. (2) Darüber hinaus könnten auch andere Investitionsprojekte analog zum Vorgehen der Kommission beim EFSI ausgenommen werden. (3) Bestimmte zentrale Investitionsprojekte könnten zudem als Strukturreform interpretiert werden und so eine vorübergehende Abweichung vom Konsolidierungspfad begründen. (4) Bei der Überwachung der nationalen Haushaltspolitik sollten zudem realistische (Investitions-)Multiplikatoren in einer Größenordnung von deutlich über ‚eins‘ angesetzt werden: Zusätzliche öffentliche Investitionen finanzieren sich zu einem erheblichen Anteil selbst, weshalb sie – zumindest im Rahmen des Defizitverfahrens – (annähernd) irrelevant sein könnten. Durch das parallele Wachstum des BIP bliebe zudem die Schuldenstandsquote auch bei nominal höherer Verschuldung konstant oder ginge zumindest zeitweise zurück. (5) Schließlich sollte generell der Spielraum für eine expansivere Finanzpolitik – durchaus auch unabhängig von klassischen öffentlichen Investitionen – genutzt werden. Dies kann (a) unter Hinweis auf die schlechte Konjunktur in einzelnen Mitgliedstaaten, vor allem aber (b) unter Inanspruchnahme der Ausnahmeregel einer außergewöhnlichen Rezession im Euroraum geschehen. Als Bedingung für die Inanspruchnahme soll die Ausnahmeregel auf außergewöhnliche Situationen beschränkt bleiben. Ein kräftiger Abschwung mit Disinflation und einer bereits an der Nullzinsgrenze operierenden Geldpolitik böte hierfür bereits eine ausreichende Rechtfertigung. (6) Unterstützt würden sämtliche Maßnahmen, wenn die Kommission bei der Haushaltsüberwachung eine andere Methode der Konjunkturbereinigung anwenden würde. Wenn das potenzielle BIP weniger schwankungsanfällig geschätzt würde, würden die der Konjunktur zugeschriebenen Schwankungen des BIP und der Budgetsalden vergrößert. Im Aufschwung müssten die Defizite schneller zurückgeführt werden, im Abschwung entstünden symmetrisch größere fiskalische Spielräume. Analysen zeigen, dass eine weniger konjunkturanfällige Methode allen Mitgliedstaaten in der akuten Krisenphase nach 2010 erhebliche Spielräume eröffnet hätte.

Der stabilisierende Effekt der hier skizzierten Maßnahmen wäre enorm. Multiplikatorgestützte Simulationsrechnungen legen nahe, dass eine Aufstockung der öffentlichen Nettoinvestitionen in der EWU-12 auf 1,5% des BIP von 2016 bis 2020 in Kombination mit der dabei zu erwartenden Aufwärtsrevision des potenziellen BIP einen positiven fiskalischen Impuls von 2,6% des BIP und eine Steigerung des realen BIP um 3,5% hätten führen können. Unter Berücksichtigung der positiven Rückkopplungen zwischen den Mitgliedstaaten hätten sich bis 2020 sogar ein positiver fiskalischer Impuls von 3% des BIP und eine Steigerung des realen BIP um über 5 % ergeben.

Fazit

So sinnvoll die Vollendung der Währungsunion im Sinne einer weitreichenden Reform aus unserer Sicht wäre, so unwahrscheinlich erscheint sie aufgrund der politischen Reformblockaden. Aufgrund der diametral entgegengesetzten wirtschaftspolitischen Positionen muss man daher befürchten, dass das Ziel, die EWU rechtzeitig vor dem nächsten Wirtschaftseinbruch mit einem großen institutionellen Wurf krisenfest zu machen, nicht erreicht wird. Umso wichtiger wird es, pragmatische Alternativen zur umfassenden Euro-Reform zu verfolgen.

Die hier skizzierten Vorschläge hätten über ihre größeren politischen Erfolgsaussichten hinaus weitere Vorzüge gegenüber ambitionierten Reformprojekten. Erstens kommen sie ohne einen zusätzlichen supranationalen Institutionenaufbau aus. Damit würde angesichts der strukturellen demokratischen Defizite europäischen Regierens eine legitimatorische Überlastung europäischer Institutionen und Politiken vermieden werden. Dadurch ließen sich zweitens auch offen ausgetragene zwischenstaatliche Verteilungskonflikte vermeiden, die leicht zu einer weiteren Spaltung Europas führen könnten. Drittens ist in der gegenwärtigen politischen Konstellation praktisch ausgeschlossen, dass europäische Transferbudgets nicht direkt mit noch mehr Überwachung, Konditionalität und Interventionsrechten in die nationale Haushaltspolitik einhergehen. Die Gefahr besteht darin, für eine Wirtschaftsregierung à la Macron zu streiten, aber mit einer Fiskalunion auf Schäuble-Art zu enden. Der Charme unserer „minimalinvasiven“ Vorschläge liegt darin, dass man auch ohne neue, mit fiskalpolitischen Zähnen und Klauen bewehrte Euro-Stabilisierungsinstitutionen auskäme – die man ohnehin nicht unbedingt bräuchte, ließe man der nationalen Fiskalpolitik von vornherein nur genug Luft zum Atmen. Schließlich, viertens, würde durch eine Erweiterung der fiskalpolitischen Gestaltungsspielräume auf nationaler Ebene die demokratische Qualität nationaler Politik erhöht werden – sie könnte wieder mehr bewegen.

Dieser Beitrag ist eine Kurzfassung von Seikel, Daniel/Truger, Achim (2019): Die blockierte Vollendung der Europäischen Währungsunion: Plädoyer für eine pragmatische Nutzung von fiskalischen Handlungsspielräumen, der in Wirtschaft und Gesellschaft, Heft 1, Jahrgang 45, erscheint. Teile dieses Textes wurden bereits auf Makronom veröffentlicht.

Beiträge in der Blog-Serie "Zukunft des Euro"

Investitionen in der EU stärken! Auswege aus der politischen Reformsackgasse

Dominika Biegon (DGB) und Maximilian Waclawczyk (IG Metall) - 02.04.2019

Das Comeback der Staatsbanken?

Daniel Mertens (Goethe-Universität Frankfurt am Main) - 03.04.2019

Damit in Europa wieder investiert wird, muss die EZB aktiv bleiben

Fabian Lindner (IMK der Hans-Böckler-Stiftung) - 05.04.2019

Der EU-Haushalt als Instrument der Investitionslenkung

Peter Becker (SWP Berlin) - 08.04.2019

Den Euro krisenfest machen – Ein Plädoyer für pragmatische Lösungen

Daniel Seikel (WSI der Hans-Böckler-Stiftung) und

Achim Truger (Universität Duisburg-Essen) - 10.04.2019

Autoren

Dr. Daniel Seikel ist wissenschaftlicher Referent für Europäische Politik am Wirtschafts- und Sozialwissenschaftlichen Institut (WSI) der Hans-Böckler-Stiftung.

Prof. Dr. Achim Truger ist Professor für Sozioökonomie mit Schwerpunkt Staatstätigkeit und Staatsfinanzen an der Universität Duisburg-Essen, Mitglied des Sachverständigenrates zur Begutachtung der gesamtwirtschaftlichen Entwicklung und Senior Research Fellow am Institut für Makroökonomie und Konjunkturforschung (IMK) der Hans-Böckler-Stiftung.